Verglichen mit dem, was am Markt gerade sonst passiert, hält sich der Aktienkurs der Swiss Re relativ gut. Innerhalb der vergangenen vier Wochen liess der Börsenwert um 4,3 Prozent nach. Das sind weniger als die 7,6 Prozent Vier-Wochen-Minusperformance des Swiss Market Index (SMI). Berücksichtigt werden muss noch, dass bei der Swiss Re Mitte April die Dividende ausbezahlt wurde und dabei der Kurs regulatorisch um 5,90 Franken herabgesetzt wurde.

Allerdings ist die Swiss Re neben der Credit Suisse die einzige Aktie, bei der noch eine sehr deutliche Lücke zum Vor-Corona-Niveau klafft. Die Rückversicherungs-Grossmacht vom Zürcher Mythenquai ist an der Börse rund ein Fünftel weniger wert als Mitte Februar 2020. Darin spiegelt sich das grösste Problem für die Swiss-Re-Aktie: Der Markt ist bei den Perspektiven für das Unternehmen skeptisch. Der in den vergangenen Jahren fit getrimmten Zurich und der Vorsorgedienstleisterin-Schrägstrich-erfolgreichen-Vermögensverwalterin Swiss Life ist zuletzt mehr zugetraut worden, was sich ja auch deutlich steigenden Kursen bei diesen beiden Versicherern gezeigt hat.

Eine Häufung von Naturkatastrophen und höhere Sterblichkeitsrisiken im Zusammenhang mit der Pandemie kratzen das Image der an sich sehr gut kapitalisierten Swiss Re an. Hohe Kosten und eine schwache Profitabilität prägen Quartal für Quartal. Anders gesagt: Ein professioneller Risikomanager wie die Swiss Re ist mit Risiken konfrontiert, die nicht genau eingeschätzt werden können.

Die Zunahme von Katastrophenrisiken präge die Branche allerdings schon seit den 1970er Jahren, sagt Simon Fössmeier, Versicherungsanalyst bei Vontobel. "Diese zu Modellieren ist ein laufender Prozess." Es gebe nur wenige Unternehmen auf der Welt, welche die Grösse, das notwendige Kapital und die Anzahl von Spezialisten hätten, die diese Aufgabe profitabel erfüllen könnten. "Die Swiss Re gehört dazu." Fössmeier, der Swiss Re zum Kauf empfiehlt, erinnert daran, dass 2021 der Naturkatastrophen-Bereich zwar nur 6 Prozent Eigenkapitalrendite auf Standalone-Basis erreicht hat, unter Berücksichtigung der Diversifikationseffekte in der Gruppe aber 26 Prozent: "Dies zeigt, dass die Swiss Re als einiges der wenigen Unternehmen der Welt sehr gut diviersifizieren kann."

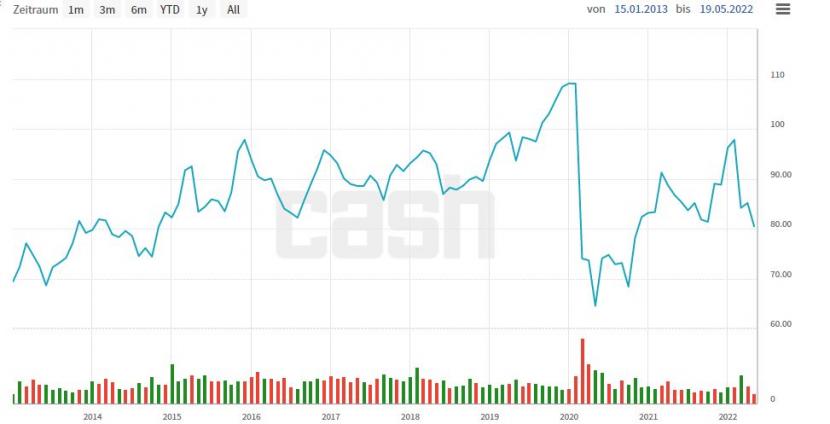

In etwa der Kursstand von 2013: Swiss Re an der Börse in den vergangenen neun Jahren (Grafik: cash.ch).

Zurückgehalten werde der Kurs im Moment wegen der Unsicherheiten um den Ukrainekrieg, selbst wenn weder Russland noch die Ukraine zu den global wichtigsten Versicherungsmärkten zählten: "Und der Kriegsverlauf lässt sich nicht voraussagen." Kriegsschäden unterliegen zwar einem Versicherungsausschluss, aber Auswirkungen des Krieges auf die Wirtschaft können Kosten verursachen. Fössmeier nennt die Luftfahrt sowie auch Cyberrisiken, auch wenn die Münchener Rück ein drei Mal so grosses Cyber-Buch habe wie die Swiss Re.

Weniger Gegenwind dürfte die Swiss Re durch die steigenden Zinsen erhalten. Weil höhere Zinsen respektive Renditen bei den Bonds spiegelbildlich die Kurse sinken lassen, reduzieren sich die Bewertungen bei den grossen Anleihen-Beständen in den Finanzanlagen von Versicherungen. Dabei handelt es sich aber vor allem um unrealisierte Verluste, welche für das Gesamtbild der Versicherer nicht so stark in Gewicht fallen. Umgekehrt nützen höhere Zinsen der Branche punkto Rendite in den Finanzanlagen.

Zinseszins-Effekt dank der Dividende

Bleibt noch die Dividende. Den Dividendenknick vom April hat die Swiss Re noch nicht aufgeholt. Die Rendite beläuft sich im Moment auf 7,3 Prozent - dies ist allerdings auch der Spitzenwert im SMI. Das Management versichert gebetsmühlenartig, dass eine üppige Ausschüttung zentraler Teil der Firmenpolitik sei. Und die hohen Kapitalreserven führen dazu, dass regelmässig mehr als nur die reguläre Dividende ausbezahlt wird.

Je nach Standpunkt relativiert die Dividende die schwache Kursperformance - der Kurs derzeit ja nicht höher als vor neun Jahren. Aber: "Seit 2013 haben Aktionäre acht Mal eine Dividenden von etwa 6 Prozent bekommen, teilweise sogar höher", sagte der CEO von Agfif International, Mojmir Hlinka, in einem Interview mit cash.ch. Vor allem, wenn die Dividende reinvestiert wird, lässt sich über den Zinseszins-Effekt durchaus Vermögen aufbauen.

Alles in allem sind Anlegerinnen und Anleger der Aktie der Zurich und der Swiss Life dieses Jahr bisher besser gefahren als mit jener der Swiss Re. Dafür hat der hin- und hergeprügelte Rückversicherer theoretisch mehr Aufwärtspotential. Solange primär Unsicherheiten den Kurs zurückhalten, und nicht erhebliche Probleme im Rückversicherungsgeschäft, ist bei Swiss Re das Glas halbvoll und nicht halbleer. Eine Normalisierung bei der Gewinnsituation, die im Zusammenhang mit den Unsicherheiten bezüglich der Grossrisiken steht, dürfte allerdings so schnell nicht zu erwarten sein.