Warren Buffett gilt als einer der erfolgreichsten Investoren aller Zeiten. Dies zeigt sich auch den jüngsten Quartalszahlen, die seine Investmentfirma Berkshire Hathaway am Samstag veröffentlicht hat. Der Betriebsgewinn der Holding war im ersten Quartal um 20 Prozent auf sieben Milliarden Dollar geklettert.

Der Börsenguru hat dabei einige Unternehmen im Depot, die regelmässig attraktive Dividenden ausschütten. So nutzt das Orakel von Omaha die "Macht der Dividenden" und profitiert neben Kursgewinnen auch von den hohen Dividendenauszahlungen der Unternehmen. Auch dank der regelmässigen Ausschüttungen ist das Barvermögen von Berkshire im ersten Quartal um rund fünf Prozent auf 145,4 Milliarden Dollar gestiegen.

| 174'000 statt 12'000 Dollar: Was diszipliniertes Anlegen mit Dividenden bringen kann |

Hier sind Buffetts drei Dividendenaktien mit der höchsten Rendite:

Chevron – Hohe Dividende und Kursrendite

Chevron führt mit einer Dividendenrendite von über 4,8 Prozent die Rangliste bei Berkshire Hathaway an. Der Öl- und Gasriese hat als Dividendenaristokrat in 34 aufeinanderfolgenden Jahren Dividendenerhöhungen vorgenommen. Unter einem Dividendenaristokraten wird ein Unternehmen bezeichnet, das die Dividende über mindestens 25 Jahre hinweg kontinuierlich erhöht hat.

Buffett setzt seit 2020 vermehrt auf den Energiesektor. Berkshire hat seine bestehende Position im vierten Quartal 2020 um 48 Millionen Chevron-Aktien erweitert. Chevron ist damit die zehntgrösste Beteiligung. Vermutlich setzt Buffett auf den Öl- und Gasriesen, da dieser gegenüber der Konkurrenz über eine gute Bilanz verfügt. Der Konzern ist auch in der Lage, mit Akquisitionen zu wachsen. So wurde 2020 Noble Energy hinzugekauft, was die nachgewiesenen Ölreserven um 1,7 Milliarden Barrel erhöht hat.

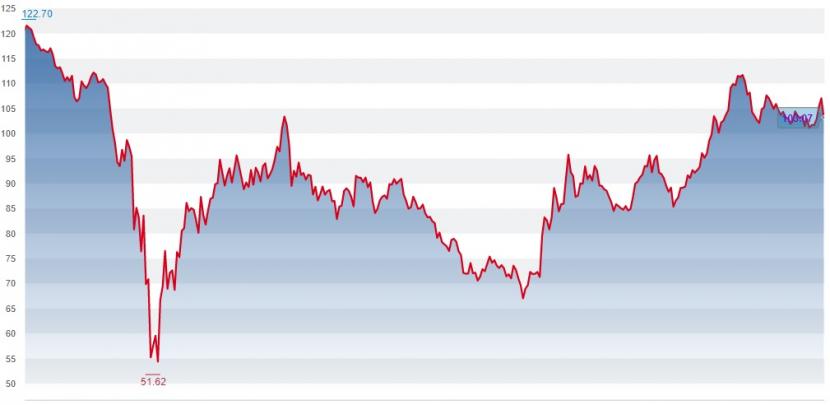

Chevron weist neben einer grossen Dividendenrendite auch Kursrenditepotenzial auf. Seit Jahresbeginn haben die Aktien bereits 22 Prozent an Wert hinzugewonnen. Um auf das Niveau vom Januar 2020 anzusteigen, müssten die Papiere trotzdem noch 19 Prozent hinzugewinnen. Da die Erdölpreise im Wirtschaftsaufschwung mit einer grossen Wahrscheinlichkeit noch weiter ansteigen werden, besteht ein weiteres Aufwärtspotenzial (cash.ch hat hier berichtet).

Kursentwicklung der Chevron-Aktien seit Januar 2020 (Quelle: cash.ch).

Diese Meinung teilen auch die von Bloomberg befragten Analysten. Das durchschnittliche Ertragspotenzial beträgt bei dominierenden Kauf-Empfehlungen 15,9 Prozent.

AbbVie – Zukünftiger Dividendenkönig

AbbVie ist ein weiterer Dividendenaristokrat unter Buffetts Berkshire-Beteiligungen. Das Biotechnologie- und Pharmaunternehmen ist nur noch eine Dividendenerhöhung vom Beitritt zum exklusiven Club der Dividendenkönige entfernt - S&P-500-Mitglieder mit mindestens 50 Jahren aufeinanderfolgender Dividendenerhöhungen. Die Dividendenrendite von AbbVie liegt derzeit bei fast 4,7 Prozent.

Warren Buffett liebt Dividenden, aber ebenso Schnäppchen. AbbVie gehört mit einem Kurs-Gewinn-Verhältnis (KGV) von knapp 15 auch in diese Kategorie. In naher Zukunft droht jedoch Ungemach: Das meistverkaufte Medikament des Unternehmens, Humira, verliert 2023 die US-Patentexklusivität. Dies wird definitiv den Geschäftsgang von AbbVie belasten.

Buffett setzt trotzdem auf AbbVie, worauf die Aufstockung im vierten Quartal 2020 hindeutet. Denn, obwohl AbbVie für Humira im Jahr 2023 einen Umsatzrückgang erwartet, prognostiziert das Unternehmen dank anderer Medikamente für 2024 bereits eine Rückkehr zum Wachstum.

Verizon Communications – Ein Kauf trotz hoher Verschuldung?

Der US-Telekommunikationskonzern Verizon Communications gehört nicht zu den Dividenden-Aristokraten. Verizon hat jedoch seit 2007 jedes Jahr seine Dividende erhöht. Auch die Dividendenrendite von fast 4,5 Prozent ist sehr attraktiv.

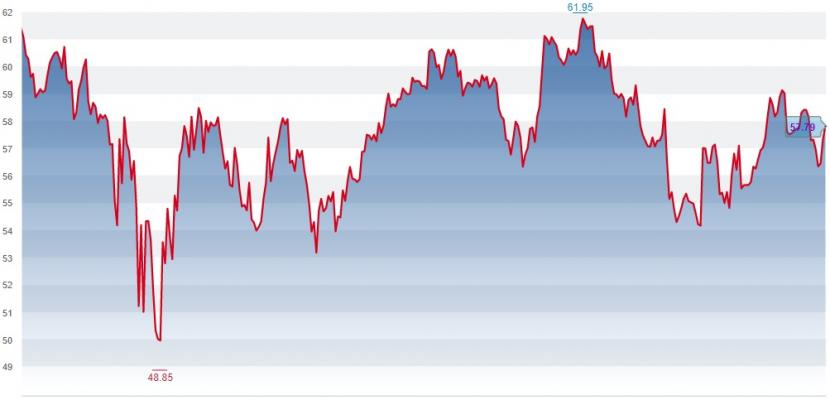

Die Aktien haben 2020 zwar im Dezember vorübergehend das Vor-Corona-Niveau erreicht. Doch seither geht es in der Tendenz abwärts. Die diesjährige Kursrendite beläuft sich auf minus 1,6 Prozent.

Kursentwicklung der Verizon-Aktien seit Januar 2020 (Quelle: cash.ch).

Ein Grund für das fehlende Vertrauen der Anlegerinnen und Anleger ist die beträchtliche Menge an Schulden in der Bilanz. Verizon hat das erste Quartal mit einer Gesamtverschuldung von 137,4 Milliarden Dollar beendet.

Trotzdem könnte sich ein Investment lohnen: Die Einführung von drahtlosen 5G-Hochgeschwindigkeitsnetzwerken wird das Wachstum ankurbeln. Verizon könnte in naher Zukunft sogar T-Mobile als 5G-Marktführer in den USA entthronen. Die hohe Verschuldung dürfte in Folge an Gewicht verlieren.

Anlegerinnen und Anleger sollten trotzdem keine grossen Kurssprünge erwarten und die Dividendenrendite bei einem Kaufentscheid in den Vordergrund rücken. Dieser Meinung sind auch die von Bloomberg befragten Analysten, die in einer grossen Mehrheit ein Halten der Aktien empfehlen. Das durchschnittliche Aufwärtspotenzial beträgt nur knapp 4 Prozent.