Unterschiedliche Fortschritte bei den Impfstoffprogrammen, die allgemeine Rally von konjunktursensiblen Aktien oder die steigenden Anleihenrenditen: An marktbewegenden Themen mangelt es derzeit wahrlich nicht. Als Anlegerin oder Anleger läuft man da schnell mal Gefahr, den Überblick zu verlieren. Wo lohnt es sich jetzt zu investieren? Was wäre ein kurzfristiger Trade wert, und welches Thema verspricht nicht nur schnelle Gewinne, sondern auch langfristiges Potenzial?

cash.ch hat sechs Investment-Ideen zusammengetragen. Während einige auf kurzfristige Gewinnsteigerungen setzen, sind andere für die langfristige Perspektive gedacht.

Pfund: Rücksetzer im Aufwärtstrend als Chance

Anders als der Rest Europas hat es Grossbritannien geschafft, bei seinem Impfprogramm ordentlich Tempo zu machen. Während auf der Insel bereits jeder zweite mindestens eine Impfdosis verabreicht bekommen hat, hinkt Europa (inklusive der Schweiz) noch immer klar hinterher. Die Folge: Die britische Wirtschaft erholt sich weit schneller als in Festland-Europa. Schon im Februar stiegen die Exporte in die EU um 47 Prozent. Für den März wird hier weiteres Wachstum erwartet.

Kursentwicklung des britischen Pfunds gegenüber dem Franken in den letzten zwölf Monaten, Quelle: cash.ch.

Grund waren Diskussionen um vereinzelte schwerere Nebenwirkungen des AstraZeneca-Vakzins, welches in Grossbritannien im grossen Stil verimpft wird. Dadurch kamen Zweifel auf, ob die britische Insel ihr Impftempo beibehalten könnte.

Doch die Sorgen scheinen unbegründet, der Impfprozess läuft munter weiter. Seit letzter Woche darf sich jeder über 45 impfen lassen. Mit den weiteren Öffnungen von letzter Woche erwarten Ökonomen einen starken Anstieg des Konsum. Die Briten haben laut Schätzungen umgerechnet knapp 190 Milliarden Franken zur Seite gelegt. Es dürfte nur eine Frage der Zeit, bis das Pfund seine jüngsten Verluste wieder wett macht. Auch mittelfristig dürfte die Währung weiter in der Gunst der Anleger steigen.

Risikofreudige Anleger können zum Beispiel mit dem BNP Mini Future Long (ISIN: DE000PR7TWL7) überdurchschnittlich von einem steigendem Pfundkurs gegenüber dem Franken profitieren. Der Hebel beträgt 7,6. Doch Achtung: Bei einer Pfundabwertung drohen dementsprechend gehebelte Verluste. Die aktuelle Knockout-Schwelle liegt bei 1,1252 Franken.

Novavax: Impfstoff-Aktie mit Aufholpotenzial

Derzeit ist viel von Impfstoff-Herstellern die Rede. Während in diesen Wochen die sogenannten Vektor-Vakzine von AstraZeneca und Johnson & Johnson vor allem mit Nebenwirkungen von sich Reden machen, stehen die "mRNA"-Impfstoffe hoch im Kurs - auch an der Börse. Neben Biontech und Moderna, die Ihre Vakzine bereits auf dem Markt haben, zogen zuletzt auch die Aktien von Curevac ordentlich an. Das Tübinger (DE) Unternehmen strebt eine Zulassung Ende Mai an.

Doch laut Experten steckt das meiste Kurspotenzial aktuell in dem US-Impfstoff-Hersteller Novavax. Das Unternehmen hat seinen Impfstoff, welcher auf Proteinbasis entwickelt wird, ebenfalls noch nicht auf den Markt gebracht, strebt aber eine EU-Zulassung im zweiten Quartal an. Die von Bloomberg befragt Analysten setzen ein durchschnittliches Kursziel von 332,50 Dollar, was einem Ertragspotenzial von stolzen 46 Prozent entspricht. Das ist Vielfaches mehr als bei den mRNA-Konkurrenten.

Indischer Aktienmarkt: Das China von morgen

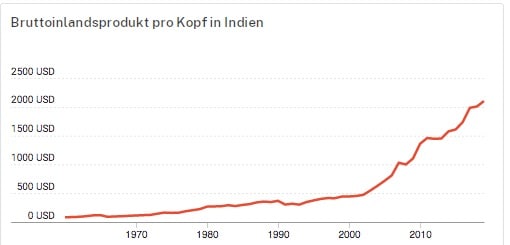

Wer etwas Geduld mitbringt, wird später manchmal umso höher belohnt. Ein Blick auf den indischen Aktienmarkt etwa offenbart langfristig ein grosses Potenzial. In Indien wächst das Pro-Kopf-Einkommen zuletzt rapide an - wenn auch (noch) von einem tiefen Niveau ausgehend. In Indien beginnt gerade, eine richtige Mittelschicht heranzuwachsen, die nach mehr Lebensqualität und Konsum strebt.

In den letzten fünf Jahren stieg das BIP pro Kopf von 1500 Dollar auf über 2000 Dollar an, Tendenz (kräftig) steigend. Experten vergleichen die jetzige Situation mit der Chinas Mitte der 2000er-Jahre. Damals betrug das Pro-Kopf-Einkommen in China rund 2000 Dollar, heute stehen wir bei 11'000 Dollar.

Entwicklung des Bruttoinladsprodukts pro Kopf in Indien, Graphik: Data Commons.

Es ist kein Geheimnis, dass Asien künftig zunehmend Motor der Weltwirtschaft sein wird. Wer in den breiten indischen Aktienmarkt investieren will, kann etwa in den "iShares MSCI India ETF" investieren. Dieser ETF bildet das MSCI-Börsenbarometer für Indien ab und investiert so in 84 indische Aktien aus dem Large- und Mid-Cap-Segment. Mit dem ETF deckt man als Anleger rund 85 Prozent des indischen Aktienmarktes ab.

Noch eine Indien-Chance: Domino's Pizza

Eine andere Möglichkeit, um vom wachsenden Wohlstand in Indien zu profitieren, ist Domino's Pizza. Für den Pizzalieferanten aus den USA ist Indien schon heute der zweitgrösste Markt. Domino's ist als Marke also bereits etabliert. Von dem zunehmendem Wohlstand der 1,3 Milliarden Inderinnen und Inder dürfte auch Domino's profitieren. Hinzu kommt, dass der Pizzalieferant auch in anderen Schwellenländern wie etwa Mexiko gut positioniert ist, um vom Aufstieg der Emerging Markets überdurchschnittlich zu profitieren.

Obwohl das Unternehmen als klassische "Growth-Aktie" schnell wächst und in Zukunft noch schneller wachsen will, ist es sowohl gemessen am Kurs-Gewinn-Verhältnis (30), als auch am Kurs-Umsatz-Verhältnis (3) noch einigermassen vernünftig bewertet. Wer an die Entwicklung Indiens glaubt, sollte auch hier investieren.

Alibaba: Mit der Milliardenstrafe reinen Tisch gemacht

Eigentlich sind sich Analysten darin einig, dass dem chinesischen Online-Riese Alibaba eine rosige Zukunft bevorsteht. Der Konzern verdoppelt alle zwei Jahre seinen Umsatz und will dieses Wachstumstempo auch weiterhin halten. 2022 soll der Umsatz auf knapp eine Billion chinesische Yuan (rund 140 Milliarden Franken) steigen. 2020 waren es rund 500 Milliarden Yuan (70 Milliarden Franken). Das Problem: Seit Anfang Jahr hat es die chinesische Regierung auf chinesische Tech-Riesen abgesehen, insbesondere Alibaba.

Kursentwicklung der Alibaba-Aktie in den letzten zwölf Monaten, Quelle: cash.ch.

Die jüngste Kontroverse um den zwischenzeitlich abgetauchten Alibaba-Gründer Jack Ma sowie kartellrechtliche Bedenken haben den Kurs der Aktie monatelang stark belastet. Doch die vergangene Woche von der chinesischen Regierung verhängte Strafe in Höhe von 2,8 Milliarden Dollar wirkt auf die Aktie wie ein Befreiungsschlag. Der Markt nimmt die Strafe als Abschluss der langwierigen Untersuchung gegen Alibaba mit Erleichterung auf.

Sogar Charlie Munger, Geschäftspartner von Warren Buffett und Value-Investor, sieht die Aktie offenbar als unterbewertet an. Die Daily Journal Corporation, dessen Vorsitzender Munger ist, hat nach der Milliardenstrafe Aktien des Unternehmens im Wert von knapp 40 Millionen Dollar gekauft. Interessant auch: Alibaba ist mit einem geschätzten KGV von unter 30 (für Ende 2021) für eine Wachstums-Aktie nicht teuer bewertet - billiger als Amazon oder Microsoft ist sie damit allemal. Wer mit den China-Risiken umgehen kann (mehr dazu hier), kann jetzt einsteigen.

| Mehr zum Thema China: Vor diesen drei Risiken stehen Anleger bei China-Aktien |

Alphabet: Der Zykliker unter den FAANG-Aktien

Während der Corona-Pandemie galt die Alphabet-Aktie lange Zeit als die "lahme Ente" unter den grossen US-Techwerten (cash berichtete hier). Während Amazon und Netflix, getrieben von den weltweiten Lockdowns, an der Börse von einem Hoch zum nächsten stürmten, hinkte Alphabet hinterher. Grund war, dass die Google-Mutter noch immer zuallererst mit Werbung Geld verdient. Entsprechend lasteten die ausbleibenden Werbeeinnahmen zu Beginn der Pandemie auf die Aktie.

Kursentwicklungen der Aktien von Alphabet (blau), Amazon (gelb), Apple (türkis) und Microsoft (lila) in den letzten zwölf Monaten, Quelle: Google Finance.

Doch seit Anfang Jahr hat sich der Wind gedreht. Von dem sich abzeichnenden Konjunktur-Rebound, der eine Rally von konjunktursensibler Aktien verursacht hat, profitiert auch Alphabet. Konjunkturerholungen gehen stets mit erhöhten Werbeausgaben der Unternehmen einher.

Alphabet ist ein vielversprechendes Basisinvestment, welches im kommenden konjunkturellen Aufschwung weiter überdurchschnittlich profitieren dürfte. Daneben bieten zahlreiche Nebengeschäfte, wie etwa das auf autonomes Fahren spezialisierte Tochter-Unternehmen Waymo, noch viel Spielraum für Wachstumphantasien neben dem Kerngeschäft.