An der Schweizer Börse SIX können momentan 24 verschiedene Anleihen der Schweizerischen Eidgenossenschaft gekauft oder verkauft werden. Die längste läuft bis im Juni 2064 und wirft einen jährlichen Zins (Coupon) von 2 Prozent ab.

Was auf den ersten Blick nach einem Investment mit ordentlichem Zins bei überschaubarem Risiko aussieht, ist beim genaueren Hinschauen weniger attraktiv. Denn die Rückzahlungsrendite beträgt bloss 0,5 Prozent. Sie gibt an, mit welchem Ertrag ein Anleger rechnen kann, falls er die Obligation bis zum Verfall hält. Hinzu kommen noch die Kosten für das Depot und die Versteuerung der Zinszahlungen. Unter dem Strich bleibt also eine Rendite nahe Null.

Es gibt derzeit viele Staaten und Unternehmen, welche die tiefen Zinsen dazu nutzen, sich langfristig billiges Geld zu beschaffen. So haben etwa Italien, Spanien und Frankreich Anleihen mit Laufzeiten von 50 Jahren auf den Markt gebracht. Belgien, Irland oder Mexiko legten gar 100-jährige Bonds auf. Auch diverse Firmen haben sich unlängst mit solchen Papieren frisches Kapital zu tiefen Zinsen besorgt.

Für Privatanleger wenig interessant

Aus Sicht der Schuldner macht das also durchaus Sinn. Aber wie sieht die Lage für jene aus, die sich solche Obligationen ins Depot holen wollen? "Attraktive Anleihen im Franken-Raum zu finden, ist derzeit schwierig, weil die Staatsanleihen praktisch alle negative Renditen abwerfen", sagt Patrick Häfeli, Obligationen-Spezialist bei der St.Galler Kantonalbank.

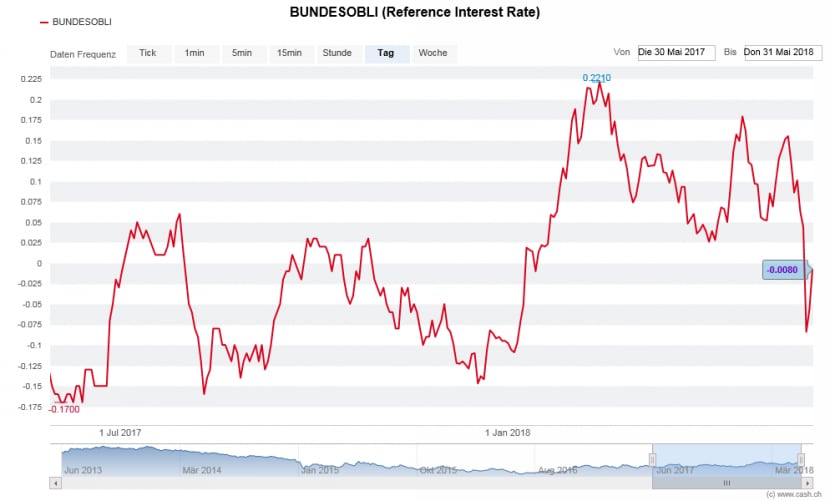

Zwei Faktoren zu diesen Niedrigrenditen geführt: Einerseits das tiefe Zinsumfeld in der Schweiz (siehe Chart); andererseits die aufgrund hoher Bonität beliebten Schweizer Schuldpapiere: Ist die Nachfrage nach einer Anleihe besonders gross, steigt ihr Kurs. Gleichzeitig sinkt aber die Rendite.

Seit Jahren tiefe Renditen: 10-jährige Schweizer Bundesobligationen, Quelle: cash.ch

Gerade für lange laufende Anleihen sind auch die Aussichten nicht besonders attraktiv. Denn die wenigsten Anleger behalten Obligationen mit einer Restlaufzeit von mehreren Jahrzehnten bis zur Fälligkeit im Depot. Und wer vorzeitig verkauft, muss mit Verlusten rechnen, da "Langläufer" mit Blick auf die tendenziell eher steigenden Zinsen in den kommenden Jahren unter Druck kommen dürften.

Hinzu kommt die allgemeine Ungewissheit über die Kreditwürdigkeit eines Schuldners. Niemand kann abschätzen, wie sich die wirtschaftliche Lage eines Landes oder einer Firma über eine Periode von 30, 50 oder 100 Jahren entwickelt. Man denke dabei an die stark verschuldeten Staaten wie Frankreich, Irland oder Spanien. Dieselbe Gefahr besteht zwar auch bei Aktieninvestments. Aber dort ist das höhere Risiko – und die vermeintlich grössere Rendite – von Anfang an Teil des Investments. Nicht so bei Obligationen, die in der Regel als stabiler Anker in einem Portfolio gelten.

Rendite kommt nur mit mehr Risiko

Doch im jetzigen Umfeld müssen sich Obligationen-Anleger auf der Suche nach Rendite auf riskantere Optionen einlassen. Laut Obligationen-Spezialist Häfeli könnte man auf Unternehmen mit höherem Kreditrisiko, aber solidem Geschäftsmodell setzen. "Oder man reichert sein Kernportfolio mit Satelliten wie Wandelanleihen, Schwellenländer-Obligationen oder Cat-Bonds an." Letztere sind Anleihen, mit denen zum Beispiel Naturkatastrophen auf die Gläubiger abgewälzt werden. Anleger wetten darauf, dass keine grössere Katastrophe eintritt.

Auch die USA liebäugeln mit der Ausgabe einer 100-jährigen Staatsanleihe, wie Finanzminister Steven Mnuchin kürzlich bekanntgab. Offenbar ist die Idee aber kein Selbstläufer, wie eine detaillierte Umfrage unter Finanzmarktteilnehmern vermuten lässt. Von den Papieren würde auch Patrick Häfeli abraten: "Durch die bevorstehenden Zinserhöhungen sind starke Kursschwankungen bei einer solch langen Laufzeit sehr wahrscheinlich." Und die wenigsten Investoren hätten einen Anlagehorizont von mehreren Jahrzehnten.