Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

***

Die Aktionäre von Actelion dürfen aufatmen. Wochenlang waren sie dazu verdammt abzuwarten. Übernahmeverhandlungen wurden geführt, abgebrochen und wiederaufgenommen. Finanzkräftige Käufer kamen und gingen.

Seit heute früh steht nun fest: Der amerikanische Gesundheitskonzern Johnson & Johnson bietet umgerechnet rund 280 Franken je Aktie - und das erst noch in bar. Das Warten hat sich damit ausbezahlt.

Alleine schon die Höhe des Angebots lässt vermuten, dass dessen Annahme eine reine Formsache wird. Eine Gegenofferte durch einen anderen Rivalen wie die akquisitionswütige französische Sanofi gilt als ebenso unwahrscheinlich.

Mit der Übernahme von Actelion durch Johnson & Johnson wird sowohl im Swiss Market Index (SMI) als auch im Swiss Leaders Index (SLI) ein Platz frei. Sofern im Laufe des zweiten Quartals auch der Verkauf von Syngenta nach China durchgewinkt wird, könnten sogar zwei Unternehmen nachrücken.

Wie ein Blick auf die Aufnahmekriterien der Schweizer Börse SIX verrät, sind sowohl die Handelbarkeit als auch die Börsenkapitalisierung eines Unternehmens entscheidend. Beide Faktoren werden gleichstark gewichtet.

Gute Chancen für eine Aufnahme in den SMI hat insbesondere der Pharmazulieferer Lonza. Durch den milliardenschweren und über eine Kapitalerhöhung finanzierten Kauf der amerikanischen Capsugel gilt er als wahrscheinlichster Ersatz für Actelion. Der Innerschweizer Baustoffhersteller Sika könnte hingegen Syngenta beerben. Alternativ bietet sich der Weltmarktführer Sonova an.

Kursentwicklung der Aktien von Lonza (rot) angeglichen an jene von Sika (grün); Quelle: www.cash.ch

Beim SLI dürfen sich die Aktionäre der Partners Group sowie jene von Lindt & Sprüngli berechtigte Hoffnungen machen. In den SMI Mid Cap Index (SMIM) könnten hingegen das Dienstleistungsunternehmen DKSH sowie dorma+kaba aufsteigen.

Eine Aufnahme in den SMI oder SLI ist sehr viel mehr als eine blosse Prestigeangelegenheit. Weltweit orientieren sich viele Milliarden von Franken an den beiden Börsenbarometern - teilweise auch indirekt über börsengehandelte Indexfonds und strukturierte Produkte. Für gewöhnlich sorgt aber eine Aufnahme in den SMIM netto für die stärkste Aktiennachfrage.

***

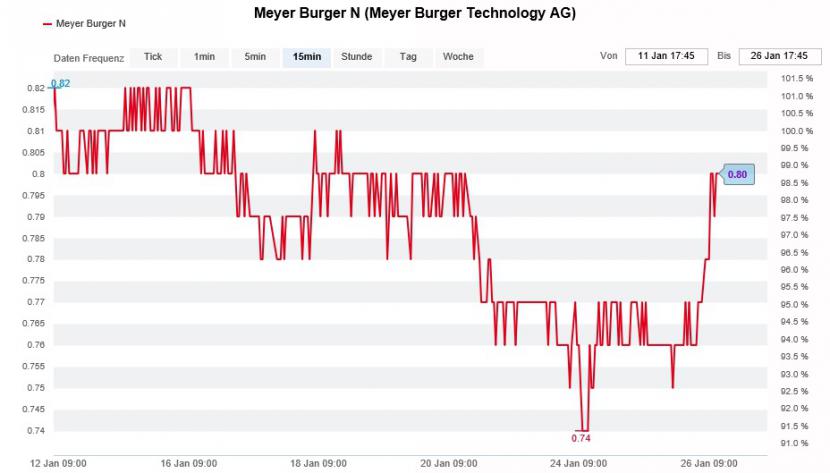

Wenn das doch nur so weiterginge: Innerhalb von wenigen Tagen brachte Meyer Burger neue Aufträge im Gegenwert von umgerechnet nicht weniger 27 Millionen Franken unter Dach und Fach. Seit Jahresbeginn summiert sich das Auftragsvolumen sogar auf über 60 Millionen Franken. Den Aktien des Solarzulieferunternehmens aus dem Bernischen Gwatt half dies bisweilen allerdings herzlich wenig. Die Pferde - sie saufen nicht.

Eine genauso interessante wie auch einleuchtende Erklärung liefert mir ein Kommentar aus dem Aktienhandel der MainFirst Bank. Darin macht der Autor die bis Ende Januar laufende Erhebung für das neue Wandelverhältnis der ausstehenden Wandelanleihe dafür verantwortlich, dass man sich bei Meyer Burger schon seit Tagen derart ins Zeug legt. Das Unternehmen strebe einen möglichst hohen durchschnittlichen Aktienkurs an, so seine Vermutung.

Die letzten Tage waren ein Nullsummenspiel für die Aktien von Meyer Burger; Quelle: www.cash.ch

Vor diesem Hintergrund ist die Zurückhaltung an der Börse durchaus verständlich. Und da wären auch noch die Gläubiger der Wandelanleihe. Sie sind an einem möglichst tiefen durchschnittlichen Aktienkurs zur Berechnung der neuen Wandelbedingungen interessiert.

Angeblich zählen gleich mehrere bekannte Hedgefonds zu den Anleihegläubigern. Ihnen dürfte es ein Leichtes sein, die Kursentwicklung mit gezielten Leerverkäufen im Zaum zu halten.

Ab nächster Woche sollte der Damm bei den Aktien von Meyer Burger allmählich brechen, was höhere Kursnotierungen verspricht. Deshalb setze ich die Papiere mit einem kurzfristigen Anlagehorizont auf die Liste meiner Schweizer Aktienfavoriten für 2017.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |