Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

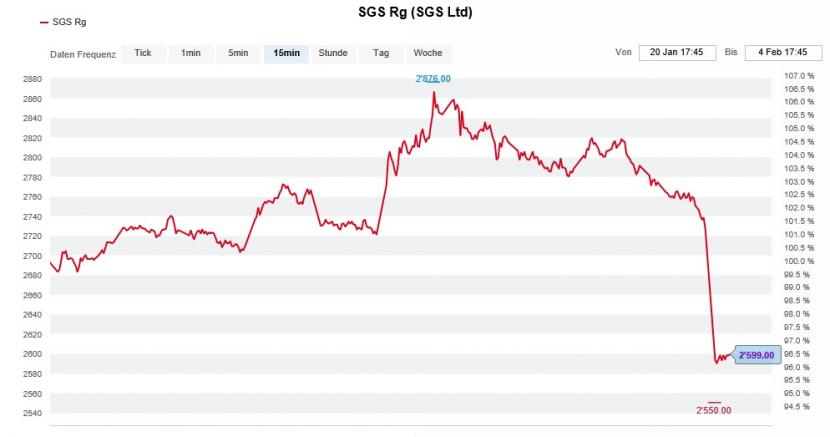

Bei SGS spielten sich am frühen Dienstagmorgen teils dramatische Szenen ab. Im vorbörslichen Handel wurden für die Aktien des Warenprüfkonzerns aus Genf zeitweise fast 10 Prozent tiefere Kurse gestellt. Der Grund: Die Familie Von Finck trennt sich nach langen Jahren von 960'000 Aktien im Gegenwert von gut 2,3 Milliarden Franken. Diese werden zu je 2425 Franken und damit mit einem satten Abschlag gegenüber dem Schlussstand vom Montagabend bei neuen Investoren platziert.

Dass die zuletzt gut gelaufenen Papiere die frühen Kursverluste eingrenzen können, ist einer verteidigenden Wortmeldung des Vontobel-Analysten Jean-Philippe Bertschy zu verdanken. Die Beteiligungsreduktion von knapp 16 auf zukünftig 3 Prozent durch die Von Fincks überrascht zwar auch ihn. Allerdings gewinnt er der Aktienplatzierung vorwiegend positive Aspekte ab. Bertschy verweist einerseits auf die in Zukunft bessere Handelbarkeit, begrüsst andererseits aber auch, dass mit GBL ein anderer Grossaktionär die Gunst der Stunde nutzte und seine Beteiligung ausbaute. Seines Erachtens bieten die tieferen Kurse eine günstige Einstiegsgelegenheit. Unnötig zu erwähnen, dass der Vontobel-Analyst die Aktien von SGS mit einem Kursziel von 2800 Franken zum Kauf empfiehlt.

Wenn sich ein langjähriger Ankeraktionär wie die Familie Von Finck bei einem Unternehmen nach knapp drei Jahrzehnten von einem stattlichen Aktienpaket trennt, ist ihm angesichts des Kurs- und Bewertungsniveaus wohl auch nicht mehr wohl.

Kursrückgang bei den SGS-Aktien im Zuge der Beteiligungsplatzierung (Quelle: www.cash.ch)

Die von Finks sind übrigens in guter Gesellschaft: Erst kürzlich reduzierte die Familie Jacobs ihre Beteiligung am Schokoladehersteller Barry Callebaut von etwas mehr als 50 auf gut 40 Prozent. Und erst vor wenigen Tagen zog sich der Ankeraktionär KWE Beteiligungen vollständig aus dem Aktionariat der Versand-Apotheke Zur Rose zurück.

Eine weitere Aktienplatzierung zeichnet sich nun auch bei Poenina ab. Wie einer Offenlegungsmeldung an die Schweizer Börse SIX entnommen werden kann, hat sich die Gruppe bestehend aus Altaktionären aufgelöst. Grösster Einzelaktionär ist neuerdings Jean Claude Bregy mit gut 30 Prozent, gefolgt von Matthias Sulzer, Luzius Willi und Thomas Kellenberger mit jeweils gut 5 Prozent sowie von Willy Hüppi mit etwas mehr als 3 Prozent. Ich wäre nicht überrascht, würde der eine oder andere Aktionär gut zwei Jahre nach dem Börsengang Kasse machen – selbst wenn die Aktien mittlerweile weit unter dem seinerzeitigen Rekordhoch von etwas mehr als 64 Franken notieren.

Seit Jahren für Veräusserungsspekulationen sorgt das von Novartis gehaltene Roche-Paket. Gut möglich, dass sich Firmenchef Vas Narasimhan gelegentlich auch von diesem letzten Vermächtnis aus der Ära Daniel Vasellas trennt - sollten sich ihm weitere attraktive Übernahmemöglichkeiten im attraktiven Geschäft mit Gentherapien bieten. Mit einem Marktwert von fast 18 Milliarden Franken liesse sich das besagte Aktienpaket wohl nicht einfach so ohne weiteres platzieren.

Die Aktien von Temenos, Vifor Pharma und Straumann bescherten ihren Aktionären in den letzten Jahren satte Kursgewinne. Dementsprechend gross ist die Versuchung bei den Grossaktionären, die Ernte einzufahren und mal den einen oder anderen Franken ins Trockene zu bringen.

Lädt ebenfalls dazu ein, Kasse zu machen: Die Aktienkursentwicklung von Temenos (rot) und Straumann (grün) über die letzten 5 Jahre (Quelle: www.cash.ch)

Der bekannte Financier Martin Ebner und seine Ehegattin Rosmarie sind mit 18 Prozent am Pharmahersteller Vifor Pharma und mit knapp 11 Prozent an der Genfer Bankensoftwareschmiede Temenos beteiligt. Der Immobilier Remo Stoffel hält mit seiner Ehegattin Manuela hingegen gut 13 Prozent an Vifor Pharma - und das vorwiegend über Derivate. Beim Dentalimplantatehersteller Straumann kommen hingegen Thomas Straumann (17 Prozent) sowie der Medizinaltechnik-Pionier Rudolf Maag (12 Prozent) als potenzielle Verkäufer von Titeln in Frage. Maag ist übrigens auch noch substanziell am Rheintaler Vakuumventilehersteller VAT Group beteiligt.

Diese jüngste Häufung von Aktienplatzierungen kommt nicht von ungefähr, lässt sich das Kurs- und Bewertungsniveau vieler Schweizer Aktien doch nur noch schwer rechtfertigen. Die Analysten werden denn auch immer kreativer, wenn es darum geht, solche Aktien weiterhin zum Kauf anzupreisen. Sollten hierzulande weitere langjährige Aktionäre Kasse machen, wäre das ein eher schlechtes Zeichen für den Schweizer Aktienmarkt...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |