Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

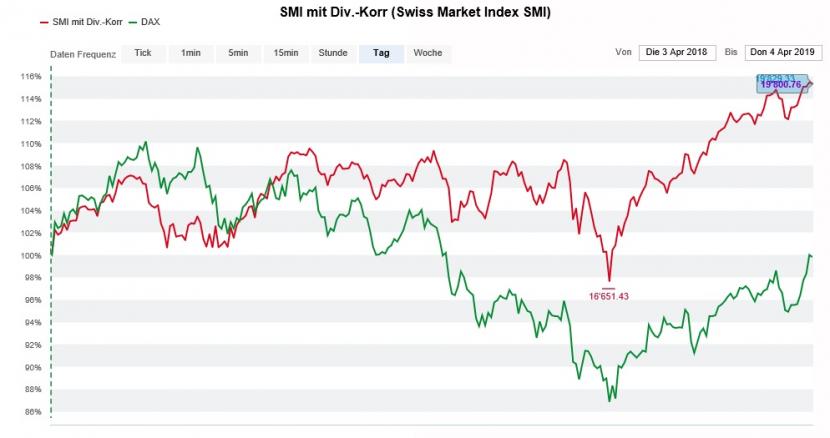

Es kam, wie es kommen musste: Die Schwergewichte Nestlé, Roche und Novartis bremsten den Swiss Market Index (SMI) in den letzten Tagen aus und vereitelten so neue Rekorde.

Wie mir mehrere Londoner Quellen berichten, haben angelsächsische Grossinvestoren damit begonnen, Gelder aus den hiesigen Schwergewichten abzuziehen. Ausserdem scheinen mächtige Momentum-Investoren nur darauf warten, Kasse zu machen. Noch lassen sie die satten Gewinne der letzten Monate laufen.

Öl ins Feuer giessen nun ausgerechnet die Strategen um Nick Nelson von der UBS. In ihrer Länder-Rangliste fällt der Schweizer Aktienmarkt auf den zehnten und damit auf den drittletzten Platz. Unser Heimmarkt kann weder bei der Entwicklung der Unternehmensgewinne, noch bei der Bewertung punkten - und mit der Dominanz der drei Schwergewichte sowieso nicht.

Der SMI mit Dividenden-Korrektur (rot) schneidet im Einjahresvergleich deutlich besser als der DAX (grün) ab (Quelle: www.cash.ch)

Die Strategen raten deshalb aus Aktien aus der Schweiz in jene aus dem nördlichen Nachbarland Deutschland umzuschichten. Ein Dorn im Auge sind ihnen hierzulande insbesondere die Papiere von Dormakaba, Ems-Chemie, Geberit, LafargeHolcim, Lindt & Sprüngli und VZ Holding. Bei diesen Unternehmen trifft eine übertrieben hohe Bewertung auf eine negative Gewinnentwicklung. Auch offiziell werden alle diese Aktien durch die UBS zum Verkauf empfohlen.

So vernachlässigt dieses Titelsegment damals war, so überhitzt scheint es mir nun. Deshalb fehlt mir beim SMI weiterhin der Glaube an neue Rekorde. Und sollte es entgegen meinen Erwartungen doch zu neuen Rekorden kommen, sind diese wohl nicht von Dauer.

+++

Die Frage war nicht ob, sondern vielmehr wann Aryzta aus dem Swiss Market Index MidCap (SMIM) ausscheiden wird. Dennoch gerieten die Aktien des Backwarenherstellers auf den Beschluss der Index-Kommission hin unter starken Verkaufsdruck - zur Freude von Analyst Alan Erskine von der Credit Suisse.

Zwei Monate ist es her, dass Erskine die Abdeckung der Aktien von Aryzta mit einer "Underperform" lautenden Verkaufsempfehlung und einem Kursziel von gerademal 0,85 Franken aufnahm. Er sagte damals sogar Kurse von bis zu 0,30 Franken vorher, sollten die eingeleiteten Sparmassnahmen nicht den erhofften Nutzen bringen.

Doch es sollte alles ganz anders kommen: Anstatt auf unter einen Franken zu fallen, stiegen die Papiere des Backwarenherstellers vorübergehend auf fast 1,50 Franken.

Kursentwicklung der Aktien von Aryzta rund um die CS-Verkaufsempfehlung herum (Quelle: www.cash.ch)

Allerdings muss sich die Credit Suisse längst nicht nur der Verkaufsempfehlung wegen unangenehme Fragen gefallen lassen. Wie ich einer Offenlegungsmeldung an die Schweizer Börse SIX entnehme, hat die Fondstochter der Grossbank in den letzten Tagen Aktien zugekauft und hält neuerdings 3 Prozent der Stimmen.

Dass sich die Fondstochter ausgerechnet derjenigen Bank mit der aggressivsten Verkaufsempfehlung für die Aktien von Aryzta in denselben tummelt, entbehrt nicht einer gewissen Ironie.

Man könnte durchaus den Eindruck bekommen, dass die Credit Suisse ein doppeltes Spiel spielt - und das nicht zum ersten Mal. Unvergessen bleibt die undurchsichtige Rolle der Grossbank als Grossaktionärin von U-blox. Zur Erinnerung: Die Credit Suisse hält für Kunden etwas mehr als 8 Prozent und über ihre Fondstochter weitere gut 5 Prozent am Halbleiterhersteller. Das alleine widerspräche zwar weder der "Outperform" lautenden Kaufempfehlung für die Aktien, noch dem Kursziel von 113 Franken. Allerdings gibt es immer wieder Anhaltspunkte, wonach die Grossbank Aktien an ausländische Leerverkäufer ausleiht und so überhaupt erst Spekulationen gegen U-blox ermöglicht.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |