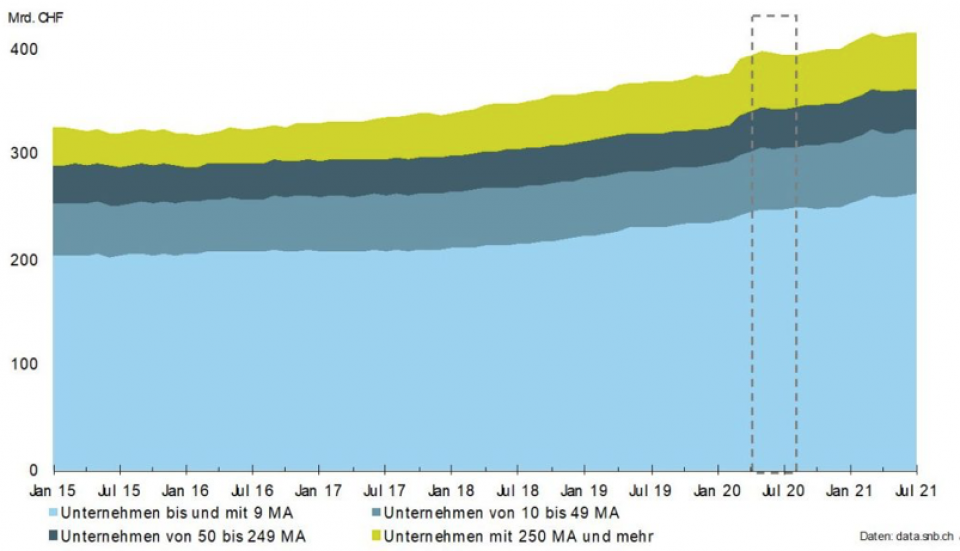

Das Gesamtvolumen für inländische Unternehmenskredite von Banken in der Schweiz hat sich seit 2015 von CHF 325 Mrd. um 28% auf CHF 416 Mrd. per Juni 2021 erhöht (vgl. Abbildung). Rund 87% des Gesamtvolumens per Juni 2021 fallen dabei auf KMU mit weniger als 250 Beschäftigten. Die restlichen 13% sind den Grossunternehmen (>250 MA) zuzuschreiben. Mit einem Kreditvolumen von CHF 262 Mrd. haben die Mikrounternehmen den grössten Anteil des Kreditvolumens (63%). Kleinunternehmen haben CHF 62 Mrd. (15%) und mittlere Unternehmen CHF 39 Mrd. (9%) als Kredite in verschiedenen Formen erhalten. Dies geht aus einer repräsentativen Studie hervor, die vom IFZ der Hochschule Luzern im Auftrag des Staatssekretariats für Wirtschaft SECO erstellt worden ist.

Trotz den grossen Unsicherheiten und weitreichenden Einschränkungen infolge der Pandemie konnte durch das Covid-19-Kreditprogramm des Bundes das Kreditvolumen der Unternehmen auf aggregierter Ebene also nicht nur stabil gehalten, sondern sogar weiter gesteigert werden.

Mit den Covid-19-Krediten wurde den Schweizer Unternehmen eine zusätzliche Möglichkeit geboten, sich zur Überbrückung von Liquiditätsengpässen fremdfinanzieren zu lassen. Das IFZ der Hochschule Luzern hat nun untersucht, ob der Zinssatz von 0% für Covid-19-Kredite (bis CHF 500‘000) respektive von 0.5% für 85% der Covid-19-Kredite-Plus (über CHF 500‘000) dazu geführt hat, dass bestehende Kredite durch diese Kreditart substituiert worden sind bzw. werden.

Entwicklung Kreditvolumen (Benützung) nach Unternehmensgrösse

Temporärer Substitutionseffekt von CHF 4.9 Mrd.

Bereits im März 2020, als während nur vier Arbeitstagen Covid-19-Kredite vergeben wurden, erhöhte sich laut der Studie das Volumen der übrigen gedeckten Kredite von CHF 27.6 Mrd. auf CHF 32.5 Mrd., also um 17%. Während der gesamten Vergabephase stieg das Volumen der übrigen gedeckten Kredite (inkl. Covid-19-Kredite) auf CHF 38.4 Mrd. an im Juli 2020, dem letzten Monat, in welchem Covid-19-Kredite vergeben wurden. Im Juli 2020 waren schätzungsweise CHF 15.7 Mrd. Covid-19-Kredite an Unternehmen aus den in der Untersuchung berücksichtigten Branchen ausstehend. Das Volumen der übrigen gedeckten Kredite – abzüglich der Covid-19-Kredite – sank zwischen Februar und Juli 2020 um CHF 4.9 Mrd. auf CHF 22.7 Mrd.

Unter der vereinfachten Annahme von konstant bleibenden übrigen gedeckten Krediten nach Februar 2020 ohne die Covid-19-Kredite, schätzen die Studienautoren einen temporären Substitutionseffekt bei den berücksichtigten Branchen von CHF 4.9 Mrd. "Den geschätzten Substitutionseffekt erachten wir als temporär, da das Volumen der übrigen gedeckten Kredite abzüglich der Covid-19-Kredite bereits im März 2021 (mit CHF 27.7 Mrd.) wieder das Niveau der Pre Covid-19 Kreditphase erreicht hat", folgern sie.

Die Studie

Die Analysen basieren auf der vom IFZ der Hochschule Luzern im Auftrag des Staatssekretariats für Wirtschaft SECO erstellten repräsentativen Studie zur aktuelle Finanzierungssituation von Schweizer KMU.

Indirekte Substitution vonseiten der KMU

Insgesamt kann gemäss der Studie festgestellt werden, dass die Unternehmen in der Schweiz während der Covid-19-Pandemie einen erhöhten Finanzierungsbedarf hatten. Das gesamte Kreditvolumen in den Bankenbüchern ist zwischen Februar 2020 und Juli 2021 stark angestiegen. Die Covid-19-Kredite waren und sind dabei für die Unternehmen und damit auch die Volkswirtschaft von grosser Bedeutung. Gemäss den Analysen des IFZ können aber Hinweise für einen potenziellen Substitutionseffekt von bestehenden Bankkrediten zugunsten von Covid-19-Krediten gefunden werden.

Die Studienautoren erachten es als eher unwahrscheinlich, dass eine Substitution bankseitig "verschuldet" wurde. So haben die im Rahmen dieser Studie befragten Banken während der Vergabe der Covid-19-Kredite kaum merkliche Anpassungen ihrer Kreditpolitik für die übrigen Kredite gemacht oder die Anforderungen an Sicherheiten flächendeckend erhöht.

Insgesamt könne man wohl eher von einer Art "indirekten" Substitution vonseiten der KMU sprechen. Nur sehr wenige KMU hätten wohl bestehende Kredite mit Covid-19-Krediten zurückbezahlt. Stattdessen haben viele KMU (v.a. kleinere Firmen) ihre bestehenden, aber auslaufenden Bankkredite nicht erneuert oder die bestehenden Limiten nicht mehr ausgeschöpft. Einerseits seien diese Kredite möglicherweise nicht mehr benötigt worden, weil die Firmen Covid-19-Kredite erhalten haben. Auf der anderen Seite dürften viele Kredite der Finanzierung des Umlaufvermögens dienen. Damit sollen Zeiträume überbrückt werden, beispielsweise zwischen dem Kauf von Waren und Rohstoffen und dem Verkauf der Endprodukte.